Ministerio de Finanzas emitió USD 1.125 millones en bonos a una tasa de 10,75% y vencimiento en 2029

Ecuador realizó hoy una emisión de bonos en el mercado internacional para alargar el perfil de vencimiento de la deuda externa en bonos 2020 y la "presión fiscal" asociada al pago de estas obligaciones. Los bonos vencen en 2029. El siguiente paso es mejorar la calificación de riesgo soberano del país como parte del esfuerzo por reemplazar tramos de deuda con plazos cortos y tasas altas.

El mercado internacional de bonos, en Estados Unidos, el 9 de julio de 2019.

Reuters

Autor:

Actualizada:

Compartir:

El Ministerio de Economía y Finanzas anunció hoy que ha lanzado la primera operación para mejorar el perfil de los vencimientos de la deuda externa en bonos soberanos de Ecuador "y la presión fiscal asociada" al pago de esa deuda.

La "operación de administración de pasivos" cubre a los bonos 2020 y consiste en hacer una oferta de recompra de estos papeles en el mercado internacional.

Los tenedores de los bonos 2020 tendrán plazo hasta el 17 de junio para vender los papeles a Ecuador.

El monto de la emisión de hoy, para financiar esa recompra, es de USD 1.125 millones. Los bonos de deuda vencen en 2029 y tienen una tasa de 10,75%, según el prospecto al que tuvo acceso PRIMICIAS.

"En los últimos 35 años no se ha hecho nada similar", destacó el ministro de Economía y Finanzas, Richard Martínez.

Sin esta operación, dice el ministro, Ecuador tendría que pagar USD 1.500 millones en capital de los bonos 2020 en marzo del próximo año.

La nueva emisión ha sido coordinada por los bancos de inversión Citigroup, Deutsche Bank Securities y JP Morgan.

El país está también en conversaciones con las grandes calificadoras de riesgo, como Moody’s, Standard & Poors y Fitch en busca de que suban los ratings. Esto le permitiría a Ecuador salir del territorio de los bonos basura y retornar al mercado mundial de capitales en mejores condiciones.

Mala fama

La reputación de Ecuador en el mercado quedó destruida después de que el expresidente Rafael Correa ordenó un default de USD 3.200 millones en bonos Global de la deuda externa en 2008, a un año de su posesión como presidente.

Con el acceso al mercado cerrado, Ecuador comenzó a depender cada vez más de operaciones como preventas petroleras con China y créditos bilaterales con esa nación.

Cambiar deuda cara

Ahora, el esfuerzo de Ecuador por retornar al mercado en mejores condiciones no será para tomar más deuda, dice el viceministro de Finanzas Fabián Carrillo, sino para emitir bonos a plazos más largos y con tasas más bajas.

Los recursos captados en estas operaciones servirán para comprar los tramos de deuda soberana que ya están en el mercado con tasas altas y vencimientos próximos. Es lo que se llama en términos técnicos ‘reperfilamiento de la deuda’.

Para ganar credibilidad en el mercado, Ecuador necesita hacer un esfuerzo importante de transparencia en sus finanzas públicas, siguiendo las recomendaciones del Fondo Monetario Internacional (FMI), con el que el país ha firmado un acuerdo.

Las cuentas claras

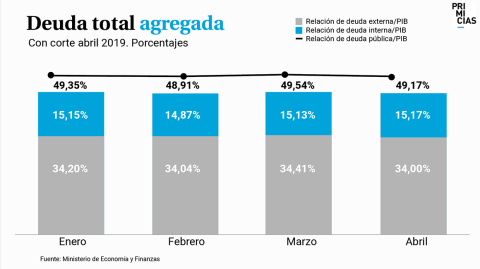

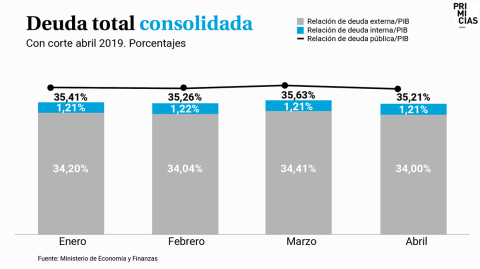

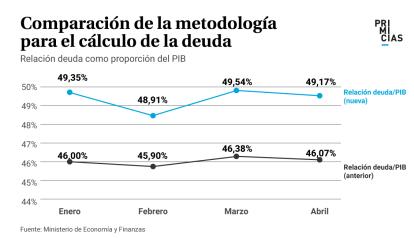

La transparencia incluye aclarar las cuentas de la deuda pública, cuya metodología de cálculo fue cambiada durante el gobierno de Correa.

La nueva metodología consiste básicamente en transparentar rubros que durante el gobierno de Correa dejaron de ser registrados como deuda.

En esta lista están las preventas petroleras con empresas estatales chinas como PetroChina y Unipec, además de lo que el Gobierno le debe al Instituto Ecuatoriano de Seguridad Social (IESS).

A abril de 2019 el saldo pendiente por preventas petroleras, también conocidas en el mercado internacional como acuerdos de intercambio de deuda por petróleo, era de USD 284 millones.

Y también se incluye en el cálculo de la deuda pública lo que la petrolera estatal Petroamazonas adeuda a la gigante de servicios Schlumberger, cuyo saldo está en USD 724,9 millones.

Además de la famosa ‘deuda flotante’, que son las cuentas pendientes del Estado con sus proveedores.

Con la metodología nueva el saldo total de la deuda a abril sube a USD 55.607 millones o el equivalente a 49.17% del PIB frente a los 52.099 millones que arrojaría el saldo con la metodología anterior.

El techo máximo de endeudamiento del país está en estudio, de acuerdo con Carrillo.

La alternativa más opcionada es tomar la deuda del Sector Público no Financiero (SPNF) o la deuda neta como referencia y manejar un techo equivalente al 40% del PIB de Ecuador, es decir, un nivel cercano a los USD 40.000 millones.

Ni los USD 2.344 millones en Cetes (Certificados de Tesorería) que no han alcanzado su vencimiento ni la exposición de Ecuador en materia de garantías soberanas, calculada en USD 2.800 millones, para respaldar deuda externa bilateral, se consideran deuda.

Tampoco están dentro del cálculo de la deuda los pasivos contingentes que el país debe guardar para responder a posibles fallos adversos en arbitrajes internacionales, y que están calculados en USD 7.574 millones, se consideran deuda.

Compartir: