La banca, como la conocemos hoy, nace cuando alguno de los que hemos llamado “bodegueros”, tuvo una brillante idea. Hasta ese momento, entregaba papeles con el respaldo de las monedas metálicas que guardaba en la bodega, pero se dio cuenta que con el paso del tiempo la gente muy rara vez venía a retirar esas monedas porque ya se había acostumbrado a usar los papeles. Confiaba en que los metales estaban ahí guardados y siempre disponibles en caso de necesidad.

Aquí, la gran idea: el bodeguero decidió prestar al menos una parte de las monedas a quien lo necesitara, así tenía una doble ganancia, por un lado la comisión por entregar papeles a cambio de guardar las monedas y, por otro lado, el interés por prestar esas monedas. Ahora realmente ya no era bodeguero sino banquero.

Este es el inicio de la economía compartida. Hoy tenemos aplicaciones y plataformas digitales que juntan a personas que tienen activos que no están siendo utilizados, como autos o apartamentos, con otras personas que los quisieran usar. Los primeros banqueros cumplían la misma función que estas aplicaciones modernas, prestando dinero que no estaba siendo utilizado a personas que lo requerían.

Una vez más, aparecen riesgos

Nuevamente una idea muy sensata y útil, pero también un gran riesgo. ¿Riesgo? Así es. ¿Cómo es posible que el ahora banquero gane por un lado guardando las monedas metálicas y por otro lado gane prestándolas?, cuando se supone que su función era guardarlas porque eso es lo que generaba seguridad y confianza al cliente. Sobre todo que esto genera una gran novedad.

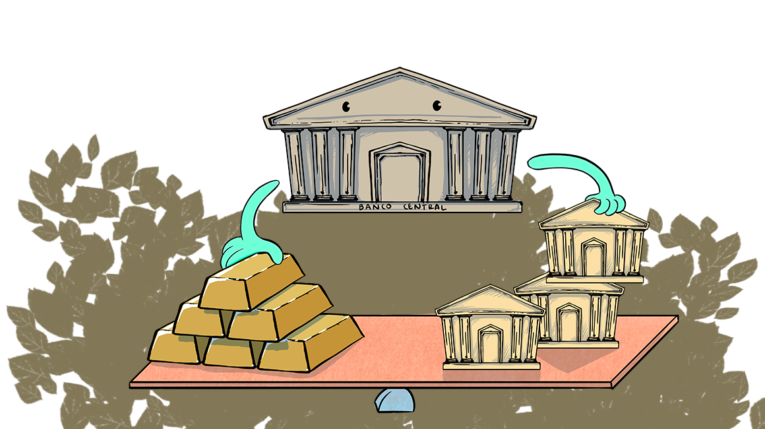

Seamos más concretos para precisarlo. Digamos que un bodeguero A y el bodeguero B habían entregado cada uno tres papeles tipo A y B, a cambio de tres monedas cada uno. De repente el bodeguero A, al convertirse en banquero, presta una de sus monedas y la persona que la recibe la deposita en la bodega B, a cambio de un papel B.

La situación ahora es muy sencilla: el bodeguero A ha entregado tres papeles pero solo tiene dos monedas. El bodeguero B ahora tiene cuatro monedas y ha entregado cuatro papeles. En lugar de seis monedas y seis papeles, ahora hay las mismas seis monedas pero 7 papeles. Se han multiplicado los papeles manteniéndose la misma cantidad de monedas, es decir, hay menos respaldo metálico para cada papel. Y esta multiplicación es mucho mayor, cuanto más monedas se prestan.

El banquero es bodeguero y a la vez multiplicador del dinero. Este proceso ha generado muchas discusiones de fondo: unos han considerado que la acción inicial del banquero de tomar la moneda para prestarla es totalmente legal, cuando para otros eso es muy discutible porque el cliente le dejó la moneda para que la tenga guardada a cambio del papel y no para que la preste.

El rol de los bancos en este ciclo.

Usted puede pensar que esto es lo mismo que hacía el emperador cuando ponía menos metal en cada moneda. Pero no es exactamente así, en realidad si un banco emite más papeles de lo que la gente quiere, los clientes devolverán el exceso de papeles para pedir las monedas a cambio y volver a utilizarlas como medio de intercambio (cuando hay excesos marcados, esta es la esencia de las crisis bancarias).

Esto significa que el banco pierde dinero si crea más papel de lo que la gente quiere tener para sus intercambios. Pero, aun así, no es evidente que los bancos nunca emitirán demasiado dinero, siempre existe la tentación, pero si quieren seguir en el negocio no está en su interés hacerlo (aunque en la historia sí han caído en esa tentación).

Por ello es importante tener un sistema bancario confiable y estable. Los bancos cumplen una función importante: casi todos a lo largo de nuestra vida necesitamos guardar nuestros ahorros, y por otro lado requerimos de un crédito por diversas razones y necesidades.

Los bancos son las instituciones que se dedican a canalizar el ahorro hacia aquellos que lo requieren. Pero deben ser responsables y cautos en el manejo del dinero depositado y no contar ni con prebendas de los gobiernos ni con relaciones con los políticos que les protejan en caso de cometer excesos, y peor aún someterse a sus presiones.